מניית שגריר היא מניה מייאשת. אף אחד בשוק ההון לא מאמין שקאר2גו שווה משהו ממש כמו שאף אחד בעולם לא האמין בזמנו ששגריר עצמה שווה משהו בגלל היותה חברה מפסידה . מזל שיש בלוג ששומר את ההיסטוריה מעבר לכמה חודשים וכך אפשר לחזור לשנת 2016 ולקרוא את הפוסט שכתבתי על פוינטר אחרי הספינאוף של שגריר – לינק לפוסט.

מניית שגריר היא מניה מייאשת. אף אחד בשוק ההון לא מאמין שקאר2גו שווה משהו ממש כמו שאף אחד בעולם לא האמין בזמנו ששגריר עצמה שווה משהו בגלל היותה חברה מפסידה . מזל שיש בלוג ששומר את ההיסטוריה מעבר לכמה חודשים וכך אפשר לחזור לשנת 2016 ולקרוא את הפוסט שכתבתי על פוינטר אחרי הספינאוף של שגריר – לינק לפוסט.

גם אז אני זוכר את היאוש של המשקיעים, אף אחד לא האמין שיהיה ספינאוף ( הייתה דחיה של כמעט שנה מתאריך מקורי), ששגריר תהפוך לחברה רווחית, ושפוינטר תשפר את המרווחים. לאחר שלוש שנים מניות החברות נסחרות בשווי בערך פי 4 מהשווי של כתיבת הפוסט. אני מאמין שעוד שנתיים מהיום גם שגריר וקאר2גו יסחרו בשווי של לפחות 70-80% מעל המחיר היום בתסריט שמרני מאוד.

חברת שגריר

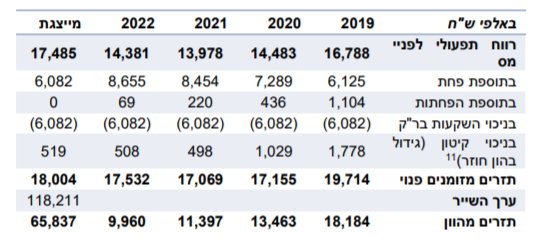

בדוח שנתי של 2018 חברת שגריר פרסמה דוח בחינת מוניטין לסוף שנת 2018. הטבלה המעניינת היא:

כלומר, חברת הערכה Variance, שעבדה בצמוד לשגריר, חושבת שהחברה מסוגלת לייצר תזרים חופשי לבעלי מניות של 19.7 מיליון ב-2019 ותזרים חופשי מייצג של 18 מיליון. אם נפחית מס של 4-5 מיליון, אז נקבל שהתזרים החופשי של סגמנט גרירת הרכב הוא בין 14-15 מיליון שקל. אנו מעריכים שמכפיל 11 יהיה מייצג לתזרים הזה ולכן רואים שווי של לפחות 150 מיליון שקל לסגמנט הזה בלבד.

בשיחות עם החברה למדנו שגם בסגמנט המסורתי יש מספר יוזמות שאמורות להוביל לשיפור ברווח התפעולי של החברה בשנים הקרובות כמו למשל פיתוח אפליקציה – שגריר בקליק שתחסוך עלויות כוח אדם במוקדי החברה ובנוסף כניסה לחברות שמוכרות ביטוח דיגיטלי (שגריר שחקן כמעט יחיד שם) יכולה לאפשר לחברה למכור שירותים נוספים שחברות ביטוח מסורתיות פחות היו מוכנות לקבל.

קאר2גו

2018 הייתה שנת השקעות אינטנסיבית לחברה, שהובילה לתפיסה בשוק ההון שסגמנט קאר2גו לא יכול להרוויח. קודם כל התפיסה הזאת ממש לא נכונה שכן קאר2גו רווחית בערים המרכזיות כמו תל אביב, גבעתיים רמת גן (בכל עיר החברה עובדת עם מערכת רווח והפסד נפרדת). המצב בירושלים ונתניה משתפר מאוד ואני מאמין שבשנת 2019 החברה תגיע לסף הרווחיות. בחיפה זה עובד פחות טוב כרגע, אבל מאמנים שישתפר בהמשך.

החברה נמצאת בצומת דרכים חשובה מאוד ובפני החברה עומדות 3 אופציות:

- אופציה ראשונה: צמצום עלויות ויציאה מערים לא רווחיות בארץ.

סך הכול, אם לא היו משקיעים בסטארטאפ של גו-טו-מוביליטי, החברה יכולה לעבוד בשולי רווח תפעולי של 7%-8%.

הכנסות החברה היו 39 מיליון בשנת 2018, כלומר הסגמנט הזה יכול להרוויח סביב 3.5 מיליון בשנה ולצמוח בשיעור של 10%. נניח מכפיל של 9, שמרני לסגמנט הזה, ונקבל שווי של 31 מיליון לתחום.

בנוסף, בחודשים האחרונים קיבלנו אופציה בדמות הרחבת פרויקט אוטותל לכל גוש דן. לפי דעתי זה יכול להוביל לרווח יפה מאוד לשגריר אם הפרויקט הזה יקרום עור וגידים, בדומה למה שקרה בשנת 2016 ו-2017.

לדעתנו, מדובר ב-75% הסתברות לתרחיש זה.

- אופציה שניה: מציאת משקיע אסטרטגי

זה לא סוד שחברת הבת של שגריר, קאר2גו, מחפשת שותף אסטרטגי להתרחבות לערים נוספות בעולם. אני לא יודע כמובן להעריך לפי איזה שווי יכנס השותף, אבל קשה לי לראות שווי של פחות מ-100 מיליון שקל לסגמנט במקרה של כניסת משקיע מחו”ל. סך הכל, מדובר בפחות מ-30 מיליון דולר, שזה כסף קטן במונחי הון סיכון. לשגריר יש טכנולוגיה מוכחת לניהול עיר, לכן אין זה מופרך שיש גופים שישמחו להשקיע בחברה. אחד הדברים שהסטארט-אפ של שגריר עובד עליו הוא פלטפורמה שתאפשר לאנשים פרטיים להשכיר את המכונית שלהם, שאותה יקחו משגריר בליסינג. רק לסבר את האוזן, סטארט-אפ טורו, שמאפשר לאנשים להשכיר את הרכב הפרטי שלהם, גייס לפני שבועיים לפי שווי של יותר ממיליאר דולר. כמובן שאי אפשר להשוות את שגריר לטורו, אבל זה מראה שזה תחום שמעורר עניין בעולם, במיוחד בתחום הפלטפורמה השיתופית.

גיוס לפי שווי של 50 מיליון דולר (שגריר מחזיקה 82%) – 150 מיליון שקל שווי של סגמנט קאר2גו –הסתברות 20 אחוז.

- אופציה שלישית: שגריר תשקיע גם ב-2020 בקאר2גו

במקרה כזה, השוק יחשוב שהם ימשיכו להשקיע תמידית בחברה ושקאר2גו תנצל את כל התזרים של שגריר לנצח. אני רואה במקרה כזה שווי שלילי לסגמנט. משיחות שניהלת עם החברה, להערכתי תרחיש זה פחות סביר לגבי 2020, לכן אתן לו הסתברות של 5%, ובמקרה כזה הסגמנט שווה 30- מיליון.

סיכום האופציות: לפי הסתברויות שהנחתי לכל אופציה, סגמנט קאר2גו שווה בערך 60 מיליון שקל.

סיכום תזה: אם נסכם את סך החלקים, נגיע לשווי חברה שמשקף כמעט הכפלה מהשווי הנוכחי. אני עדין מתקשה להבין למה שוק ההון מתמחר את קאר2גו בשווי שלילי של 50 מיליון, על אף שאנו קרובים מאוד לנקודת החלטה איך ממשיכים.

לדעתי, ההחלטה תתקבל בשלושה עד ארבעה חודשים הקרובים, ולכן בכל מקרה נראה הצפת ערך בחברה. במקרה של יציאה מערים מפסידות, אני מעריך שנראה אפסייד של 70% עד 80%. במקרה של מציאת משקיע, האפסייד יכול להיות מאות אחוזים. הסיכון הוא, מקרה של גרירת רגליים של ההנהלה, ואז נראה את מניית שגריר מדשדשת במקום. מהיכרותי את הנפשות הפועלות, התרחיש של גרירת רגליים מאוד לא סביר.

תודה על הניתוח מרק.

לדעתי עשית כאן כמה הנחות שהן בעייתיות לטעמי.

1. אתה חושב שמכפיל ראוי לסגמנט הגרירה הוא 11. אולי אתה צודק ואולי לא. הבעיה היא שאין רפרנס. אין לי חברה אחרת בשוק שאני יכול להשוות אליה ושגריר לא פועלת ומעולם לא פעלה עצמאית, כך שאני לא יכול לראות מה המכפיל שהיא קיבלה בעבר. הנטייה שלי היא לא להסתכל איזה מכפיל אני חושב שראוי לחברה זו או אחרת, אלא איזה מכפיל השוק נוטה לתת לחברה מתעשייה זו או אחרת, כי הוא זה שבסופו של דבר קובע את מחיר המניה. לא אני. מה שאמרתי נכון כמובן גם למכפיל 9 שאתה חושב שהסגמנט של קארטוגו יקבל בהנתן סצנריו מסויים.

2. האי וודאות לגבי קארטוגו היא גדולה מדי כרגע לטעמי. ממש לא ברור איזה מהלכים ומתי הולכים להתבצע. ברור שהחברה מחפשת שותף אסטרטגי. היא מצהירה על כך וגם עקב המצגת שהיא שחררה לפני כמה שבועות, אני מניח שהיא גם עשתה פיץ’ לכל מיני שותפים פוטנציאליים. זה דבר שיכול לקחת שנה-שנתיים-שלוש או בכלל לא. ואם ייכנס שותף. האם נדע באיזה תנאים? הדבר מאוד בעייתי מבחינת היכולת שלנו לראות איפה החברה תהיה בעתיד.

3. הסצנריו הטוב ביותר שיכול לקרות הוא דווקא כזה שלא ציינת. חלוקה של דיבידנד בעין והפרדה מוחלטת של שתי הפעילויות. זה כנראה הפתרון הטוב ביותר עבור המשקיעים וגם לשוק יהיה קל יותר לתמחר את שווי החברה. אין סינרגיה בין שתי הפעילויות ואין סיבה שהן יהיה תחת אותה חברה.

ג.נ

לא מחזיק שגריר

יואב ההנחה שלי שהם לא יצטרכו את הכסף להשקעות וכך יוכלו לשלם דיוידנד של 13 מיליון (ישמרו בחברה מיליון שתיים) . אני חושב שמוסדיים ירוצו לקנות חברה יציבה יחסית בתשואת דיוידנד של 7-8%. וזה שווה מעל 150 מיליון שקל יותר לכיוון של 170. אני זוכר שהייתי בכנס של גולדברנדס ואנשים שמחי לקחת אותה בתשואה של 8-9% למרות סיכונים של ספקים…

לגבי הפרדה של קאר2גו זה הכיוון אבל רק אחרי שיפסיקו לשרוף מזומנים ויעברו לרווחיות וגם נכון שהם יודעים לעשות את זה. לפי דעתי אם עד סוף שנה לא ימצאו שותף יפסיקו להשקיע.

מצאו שותף שיקנה 30 אחוז מהחברה לפי 50 מיליון דולר