בעשור האחרון, מחירי הנדל”ן בארץ כמו במדינות מערביות נוספות, עלו בשיעורים מרשימים. למעשה ישנם אזורים מסוימים בארץ שחוו עליית מחירים של יותר מ 200% בתקופה הנ”ל. כתבתי בעבר על התופעה הזו פה.

לאחרונה הופיעו כתבות רבות, על התקררות השוק ועל קיטון במספר העסקאות של קניה ומכירת נדל”ן בארץ, בחלק מהכתבות ניסו לכמת את הקיטון בעסקאות, לאחוז בירידת המחירים בענף, האמת גם כשאני משוחח עם מכרים שעוסקים למחייתם בתחום, ישנה תחושה בשטח של התקררות מסוימת. כנראה שמי שמוביל את ההתקררות הזו הם הקבלנים שהורידו במקצת את המחירים של הדירות החדשות עקב קיטון בעסקאות והצורך בתזרים מזומנים, מה שיצר עיוות מסוים שמחירי הדירות החדשות התקרבו למחירי הדירות יד שניה ובתורם המטווחים לוחצים את הלקוחות שלהם כלפי מטה.

לדעתי האישית כיוון ירידת המחירים הזו הגיעה במטרה להישאר לאורך השנים הקרובות, אם כי בהחלט ישנו סיכוי יותר מסביר שנראה בדרך שיהוקים כאלו ואחרים במחירים, אך לטווח הבינוני מחירי הנדל”ן במונחים ראליים ירדו.

בעבר היו פונים אלי מכרים בשאלות ויעוץ לתחום, ועם הופעת הכתבות האחרונות על ירידת מחירי הנדל”ן קצב הפניות התגבר במקצת, אני לא יכול לאפיין את אלו שעזרתי להם אם השנים או אלו שפנו אליי לאחרונה לקבוצה מסוימת, האמת שהפונים באים משכבות גיל שונות וצרכים שונים, פנו אליי במרוצת השנים זוגות צעירים , משפרי דיור ומשקיעים, אבל מה שכן מאפיין את כולם אלו אותם שאלות ואותם הנחות יסוד שכנראה מקובלות אצל מרבית הציבור.

סטיגמה ראשונה

השקעה בנדל”ן היא תמיד טובה, אז זהו ממש לא, השקעה ביסודה בנויה על הפער בין המחיר שאני משלם בעבור ההשקעה היום לבין השווי שאני חושב שהיא תהיה שווה בעתיד, והדגש על המילה חושב, מאחר ולא לכולם אותם טעמים ומחשבות או אופק השקעה זהה (וטוב שכך), אזי אחד חושב שיבואו עליות ואחד חושב שיבואו ירידות, כנראה ששניהם צודקים, זה שחושב במונחים של שנים בודדות כנראה יחווה ירידות וזה שחושב במונחים של עשורים כנראה יחווה עליות, ולכן צריך לבסס את המחשבה על עובדות מעבר להסתכלות היסטורית קצרת טווח. אחד התוצרים של המשבר הפיננסי ב2008 הייתה הורדת ריבית בכל העולם לרמה הנמוכה ביותר בהיסטוריה (באירופה הריבית ירדה אף מתחת ל “0”), אמנם בשנים האחרונות הבנק המרכזי בארה”ב מעלה את הריבית אך בארץ זה עדיין לא קרה, נגידת בנק ישראל השאירה את הריבית ברמתה הנמוכה, אך מנגד הבנקים בארץ עקב ציפיות לעליית הריבית על ידי בנק ישראל כן העלו את הריבית על המשכנתאות, מה שיצר מצב שהריבית שמשלמים היום על המשכנתא היא במקרה הטוב זהה לתשואת השכירות או במקרה הגרוע גבוהה ממנה, מה שהופך את הנכס לסוג של נטל עם אופציה ללא מגבלת זמן לעליית מחירי הנכס.

סטיגמה שנייה

כל אחד צריך שתהיה לו דירה, אז זהו ממש לא, לשמחתנו האוכלוסייה אינה הומוגנית ולכן נוצרים צרכים שונים לאוכלוסיות שונות שגם משתנות עם השנים והגיל, אותה שכבה באוכלוסייה שהצליחה לצבור לעצמה הון רב מעבר לסכום שהיא תצרוך בשנות חייה מביטה על הנדל”ן כמקור שמספק תזרים כספי חודשי קבוע והם פחות רגישים לשינוי בריביות ולשינויים במחיר הנדל”ן, מצד שני אותם זוגות צעירים שנמצאים בתחילת הדרך צריכים לשאול את עצמם האם רכישת הדירה ולקיחת משכנתא לא תפגע ברמת החיים שלהם ואולי עדיף להם לגור בשכירות? באופן אישי אני חושב שקיים בלבול מסוים באוכלוסייה בין הצורך למגורים לצורך בדירה, כל תא משפחתי רוכש על בסיס שוטף מוצרי צריכה, אוכל וביגוד למשל, אני טוען שגם מגורים זה מוצר צריכה כמו קוטג’ לחם או חלב, אמנם מדובר במוצר צריכה יקר אבל בסופו של יום זה מוצר צריכה שאנו צורכים על בסיס יומיומי, הרי רוב האוכלוסייה לא מחזיקה ברשותה שדה עגבניות או פרה על מנת לספק את תצרוכת המזון שלנו, וכנ”ל בדירה לחלקנו באמת עדיף לקנות דירה על מנת לענות על צריכת המגורים שלנו ולחלקנו עדיף לגור בשכירות, וזה לא אומר שמי שגר בשכירות היום יאלץ לעשות את זה כל ימי חיו, סביר להניח שבשלב מסוים בעתיד דווקא יהיה עדיף לו לעבור לדירה ברשותו מאשר דירה שכורה.

סטיגמה שלישית

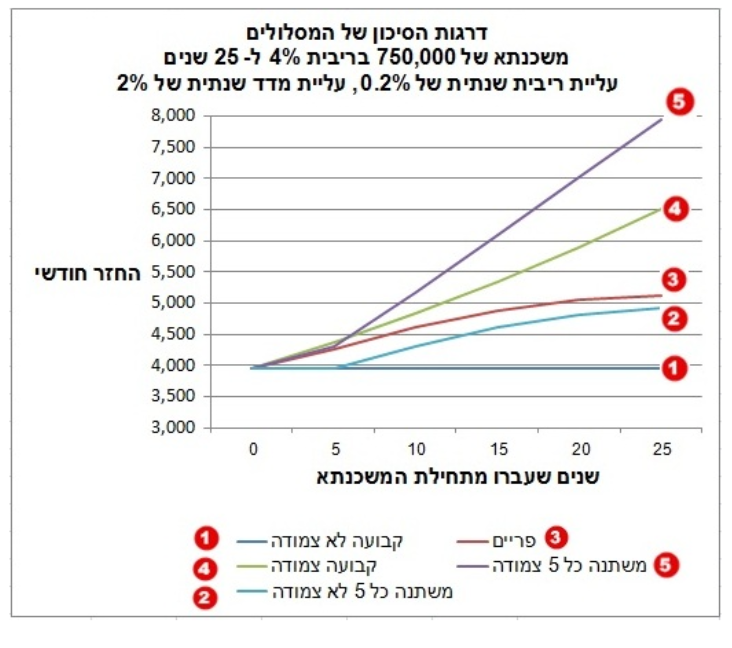

אחת הטענות הנפוצות ביותר שאני שומע היא: שעדיף לשלם משכנתא עבור נכס שבסוף חיי המשכנתא יהיה שלי, מאשר לשלם דמי שכירות לאורך שנים רבות עבור נכס שאף פעם לא יהיה שלי, אז גם סטיגמה זו אינה נכונה, אמנם הנכס בסוף המשכנתא יהיה שלי אך כמה זה עלה לי? מרבית האוכלוסייה לוקחת משכנתא על מנת לממן את רכישת הדירה, הבנקים מצדם לא מוכנים שרק כספי המשכנתא יממנו את הרכישה ולכן לרוב צריך לרתק גם הון אישי, בשביל להפריח את הסטיגמה הזאת אשתמש בדוגמה הבא: קניית דירת מגורים ב 1.3 מיליון ₪, כאשר מיליון ₪ ימומנו ממשכנתא בריבית קבועה ולא צמודה של 4% ל25 שנה מה שמייצר החזר חודשי של כ 5278 ₪, נעשה לרגע את החישוב ההפוך מדובר ב 300 חודשים של החזר בגובה של כ 5278 ₪, מה שאומר שבמשך ה 25 השנים נחזיר בעבור המיליון ₪ משכנתא שלקחנו במקור סכום מצטבר של 1.583 מיליון ₪, הבנקים מחשבים את ההחזר על פי לוח סילוקין “שפיצר”, מאחר ובחרנו משכנתא בריבית קבועה ההחזר החודשי לאורך 25 השנים יהיה קבוע, מה שלא יהיה קבוע זה היחס בין החזר הקרן להחזר הריבית, למעשה בדפי החשבון אנו נראה החזר של 5278 ₪ כל חודש אך ההחזר החודשי למעשה מחולק לשני חלקים החלק בגין הקרן, זה החלק שמקטין את יתרת הקרן לסילוקין, והחלק בגין הריבית, לוח הסילוקין על בסיס שפיצר בנוי באופן שכזה שבשנים הראשונות החלק בגין הריבית הוא המשמעותי והחלק בגין הקרן הוא נמוך יותר, מצד שני בסוף חיי המשכנתא המצב מתהפך והחלק של הריבית נמוך יותר מהחלק של החזר הקרן. בחזרה לדוגמא שלנו, ההחזר של החודש הראשון מורכב מ 3333 ₪ עבור הריבית ו 1945 ₪ בגין הקרן, וכשממשיכים על ציר הזמן רק לאחר 93 תשלומים שהם 7 שנים ותשעה חודשים מגיעים למצב שבו ההחזר בגין הקרן גבוהה מהחזר בגין הריבית, ולמעשה שילמנו במשך 93 חודשים 5278 ₪ אך יתרת הקרן שלנו היא קצת יותר מ 790,000 ₪, מה שאומר שעד נקודת זמן זו שילמנו 279,236 ₪ בגין הריבית. מצד שני לו אותו זוג צעיר היה גר בשכירות במשך אותם 93 חודשים והיה משלם דמי שכירות חודשים של 3000 ₪, אזי הוא היה “מבזבז” בדיוק את אותו הסכום שהזוג הראשון שילם ריבית על המשכנתא, ולא לקחתי בחשבון את הריבית האלטרנטיבית שהזוג הראשון הפסיד בגין ה300,000 ₪ ההון עצמי שהוא נאלץ לרתק. אותו זוג שני שבחר לגור בשכירות יכול לחסוך כל חודש את הפער של 2278 ש”ח בין החזרי המשכנתא לדמי השכירות שהם שילמו, ולהגדיל את ההון האישי בסכום של קצת יותר מ 212,000 ₪, למעשה הזוג השני מוצא את עצמו לאחר 7 שנות שכירות במצב שההון האישי שלו מעבר לחצי מיליון ₪ ועכשיו הוא יכול לרכוש את אותה הדירה רק שהפעם המשכנתא שהוא צריך לקחת היא קטנה יותר מה שיקטין את ההחזר החודשי וישפר את רמת החיים של אותו זוג.

סטיגמה רביעית

רוכשי דירות נוהגים לדקלם את מה שפקיד המשכנתאות בבנק שתל להם בראש, “אל תשימו את כל הביצים בסל אחד, פזרו סיכונים וחלקו את המשכנתא ל 3 מסלולים: ריבית קבועה צמוד מדד, ריבית קבועה ללא הצמדה וצמוד פריים” אז זהו זה ממש לא נכון, שימו את כל הביצים בסל המנצח שלכם ותמקסמו את היתרון שקיים בשוק עבורכם, אמנם לבנק עדיף פיזור בין שלושת המסלולים מאחר ויותר קל לו לגייס הון בריבית גב אל גב של לוקחי המשכנתאות, אך את לוקחי המשכנתאות הצד של הבנק לא ממש צריך לעניין ועדיף לו להתרכז בצרכים האישיים שלו, ולכל זוג צרכים אישים משלו. לזוג שמתכוון לפרוע קרן השתלמות שמנה בעוד שנים בודדות על מנת להקטין את יתרת המשכנתא צרכים שונים מהזוג שאין לו ידיעה ברורה לגבי פרעון חלקי מיתרת המשכנתא בעתיד הנראה לעין, ולזוג שהכנסתו במטבע זר הינו בעל צרכים אחרים. ולכן לא באמת יש פתרון כללי שמתאים לכולם, מצד שני מאחר ואנו נמצאים בשנים האחרונות בסביבת ריבית נמוכה אזי ברור שעדיף לנו לנצל זאת ולקבע את הריבית הקבועה במשכנתא על החלק הגדול ביותר ולשמר את הריבית הנמוכה הקיימת היום לאורך כל חיי המשכנתא, גם במחיר של הפער שהבנק מיצר בריביות בין ריבית קבועה לא צמודה לריבית משתנה, דרך אגב גם בנק ישראל חושב כך, אחת המגבלות שהטיל בנק ישראל בלקיחת משכנתא היא שלפחות שליש מהמשכנתא יהיה בריבית קבוע ללא מגבלת מקסימום, לא קיים מסלול נוסף שבנק ישראל מייצר מגבלת מינימום, למשל על ריבית פריים המגבלה היא מקסימום שליש מהמשכנתא, אך בנק ישראל לא קובע מינימום, בנק ישראל מתיל מגבלת מקסימום על החלק בריבית המשתנה אך הוא לא מטיל על החלק הזה מגבלת מינימום. לו הייתי צריך לעשות ניתוח עיסוקים לפקיד המשכנתאות בבנק, אזי בניגוד לדעה הרווחת עיקר העיסוק שלו הינו מכירת משכנתא ולא יעוץ משכנתא, דרך אגב גם הבנק שאותו פקיד משכנתאות עובד בה חושב כך, כשאתם מתקשרים לפקיד המשכנתאות בבנק ישנו תקליט בזמן ההמתנה למענה שמזהיר שמדובר בפעולת שיווק ומכירות, פקיד הבנק מייצג את צרכי הבנק הרי משם מגיע המשכורת שלו.

בהקשר של המאמר המעניין הזה, רציתי לשאול לגבי השקעה בנדל”ן דרך חברת השקעות חברתיות. אני יודעת שיש חברות שנותנות משכנתאות ליחידים והלוואות לקבוצות רכישה וגם קראתי שיש להם שיטות פרופיילינג מתקדמות שאמורות להבטיח את החזר ההלוואה – השאלה היא אם זה אפיק חכם להשקעה? החברות P2P האלה באמת יכולות להתחייב שאני אוכל למשוך את הכסף בכל נקודה בלי קשר למצב של הלווים? תודה