לפני שבוע חזרתי מנסיעה של שבוע בארה”ב, שמטרתה העיקרית הייתה ביקור ביום המשקיעים של חברת Atento (סימבול: ATTO). בנוסף ליום המשקיעים, נפגשתי עם הנהלה של חברה אחרת, בה קרן קפלר משקיעה.

לפני שבוע חזרתי מנסיעה של שבוע בארה”ב, שמטרתה העיקרית הייתה ביקור ביום המשקיעים של חברת Atento (סימבול: ATTO). בנוסף ליום המשקיעים, נפגשתי עם הנהלה של חברה אחרת, בה קרן קפלר משקיעה.

ניו יורק – זאת הפעם השניה שלי בניו יורק בשנה האחרונה, ואני חייב להגיד שאני לא ממש אוהב את העיר הזאת. הכל שם רועש מדי, יקר מדי, וגדול מדי בשבילי. אין ספק שהבנייה לגובה שם זה משהו שלא ניתן לתיאור וזה מדהים, אבל לטייל בלילה, אפילו בטיימס סקוור, זו לא חוויה נעימה במיוחד, והעיר גם די מלוכלכת. ניו יורק מזכירה בכל מקום שזאת עיר קפיטליסטית אמיתית שפערי המעמדות צועקים לשמיים. למשל הנסיעה בסאב וואי שם מאוד זולה, אבל לא נעימה במיוחד. מצד שני, השימוש במוניות ואובר יקר מאוד. ביקור במסעדה טובה יעלה מעל 60 דולר לסועד, ותקבלו חוויה טובה. ביקור במסעדה עממית, דוגמת פרידאייז, זול יחסית אבל פחות נעים – מה שכן המנות שם ממש ענקיות.

לי אישית קשה לראות כל כך הרבה חסרי בית בחורף המקפיא בעיר הכי עשירה בעולם. כאשר שאלתי את אחי שגר בארה”ב כבר 30 שנה לפשר התופעה, הוא אמר שמציעים לאנשים האלו בתים, אבל הם מעדיפים להיות ברחוב. לי זה נראה הסבר אמריקני טיפוסי של מה אתה רוצה נותנים פתרון ואנשים בוחרים לא לקחת אז הכל טוב. בתור מי שנסע המון בעולם בשנים האחרונות, ניו יורק היא בן המקומות הבודדים שהייתי בהם שהכל שם יותר יקר מבארץ. אין ספק שזה מקום שונה מכל מה שמכירים וחייבים לבקר שם וכל מי שדיברתי איתו יוצא עם התרשמות אחרת מהעיר.

יום המשקיעים

זה יום המשקיעים הראשון אי פעם שהחברה עשתה והוא אורגן ברמה גבוהה מאוד. הכל נוהל בצורה מאוד מסודרת, שאופיינית בדרך כלל לחברות משמעותית גדולות יותר. המפגש נערך בסוויטה ברחוב ברואדווי, וכלל מפגש לא פורמלי, הרצאות של כל המנהלים וקוקטייל בסיום. במהלך היום יצא לי לדבר עם כל המנהלים בחברה, אבל המפגש החשוב ביותר היה כנראה עם הבחור מביין, בעלי השליטה בחברה. באופן מקרי, הנציג של ביין למד שנתיים בטכניון בישראל, וכך אחרי שבירת הקרח עם הרצת בדיחות על הלימודים, וכמה כוסות יין, יכלתי לדבר אותו ולהבין את הסיפור הרבה יותר לעומק (אני חושב שרק השיחה הזאת הייתה שווה את הנסיעה).

זה יום המשקיעים הראשון אי פעם שהחברה עשתה והוא אורגן ברמה גבוהה מאוד. הכל נוהל בצורה מאוד מסודרת, שאופיינית בדרך כלל לחברות משמעותית גדולות יותר. המפגש נערך בסוויטה ברחוב ברואדווי, וכלל מפגש לא פורמלי, הרצאות של כל המנהלים וקוקטייל בסיום. במהלך היום יצא לי לדבר עם כל המנהלים בחברה, אבל המפגש החשוב ביותר היה כנראה עם הבחור מביין, בעלי השליטה בחברה. באופן מקרי, הנציג של ביין למד שנתיים בטכניון בישראל, וכך אחרי שבירת הקרח עם הרצת בדיחות על הלימודים, וכמה כוסות יין, יכלתי לדבר אותו ולהבין את הסיפור הרבה יותר לעומק (אני חושב שרק השיחה הזאת הייתה שווה את הנסיעה).

התובנות המרכזיות מהשיחה היו שהם שחקן מוביל בתחום ה-BPO בכל דרום אמריקה, ושהטכנולוגיה זה ממש לא איום, אלה כלי עזר מעולה והוא נתן המון דוגמאות לכך. לפי דעתו, החברה נוהלה בצורה לא טובה בשנים מ2015-ועד לסוף 2018, ובעצם ההנהלה הקודמת התרגלה לנוחות. הכל היה נוח, יש חוזה עם טלפוניקה, יש הכנסות, יש משכורות, לא התאמצו לשנות ולהתאים את עצמם לסביבה החדשה. למשל, התדמית של החברה הייתה של חברה איטית, שלוקח המון זמן לעשות דברים, שיש ביורוקרטיה, ולכן הוא אמר שהם לא קיבלו הרבה חוזים אטרקטיביים. גם כאשר הוא שידך להם חוזים אטרקטיביים, לא לקחו את החוזים האלו, בגלל שלא רצו להתאמץ ולנסות לעמוד בלוחות זמנים מאתגרים.

לאחר שראה מקרוב במהלך חצי שנה איך החברה עובדת, הוא המליץ לדירקטרון להחליף את ההנהלה, שכן הוא חשב שהם לא מודעים בכלל שיש בעיה. לדעתו, האסטרטגיה של ההנהלה הקודמת הייתה בעייתית. דרום אמריקה הייתה במיתון קשה בין השנים 2015-2018 והחברה עשתה הכל בשביל לא לרדת בהכנסות וזה כולל חוזים ברווחיות מאוד נמוכה. הם חשבו שכאשר המצב הכלכלי ישתפר יוכלו לעשות משא ומתן חדש על החוזים האלו. אבל זה לא עובד ככה, לקוח שהתרגל לשלם סכום מסויים, קשה מאוד לשכנע אותו לשלם יותר לאחר מכן. לכן נדרש שינוי כולל בהנהלת החברה, שגם המשא ומתן החדשים יעשו מול אנשים חדשים בדרגים הגבוהים.

מהתרשמותי, המנהלים היום הינם ברמה מאוד גבוהה. המנהל שהכי הרשים אותי היה מנהל הפעילות בברזיל, הוא נשמע כמו ביצועיסט ברמה הגבוהה ביותר, שקט, לא מנסה להתבלט, מאוד מקצועי, והוא לא ניסה לספר לי שהכל טוב, אלה היה מאוד אמיתי ואמר גם הרבה דברים רעים, שעדיין דרושים שיפור. הוא עושה רושם של איש עם הרבה מוטיבציה, ביטחון עצמי, ואני שמח שהוא מנהל את הפעילות הכי גדולה של החברה.

המנכ”ל, קרלוס, שיצא לי לדבר איתו סביב 20 דקות, עושה רושם חיובי מאוד. הוא לא פרומוטר, כמו מייק פרייס מליברטי או אלון מאסק מטסלה, שיצעק המניה זולה בטירוף, אני לא מבין מה קורה למניה, או שמי שיקנה היום את המניה לא יפסיד כסף. הוא הרבה יותר ממוקד בניהול העסק ואיך משתפרים מרבעון לרבעון. לפי דעתו הערך של העסק הוא דרמטית גבוה מאיפה שהחברה נסחרת אבל הוא לא ילך ויצעק את זה. הוא בטוח מאוד ביכולת שלהם לשפר את המצב בשנים הקרובות.

התרשמות מהעסק עצמו

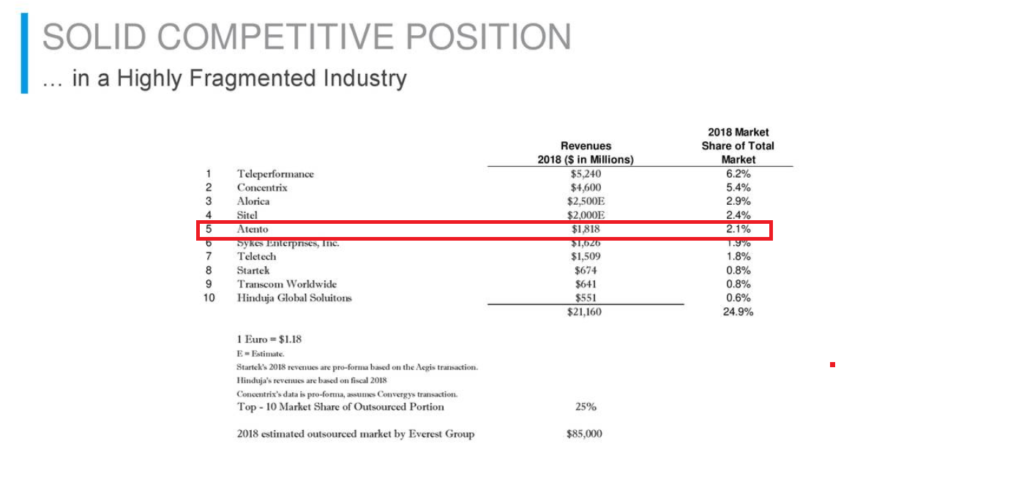

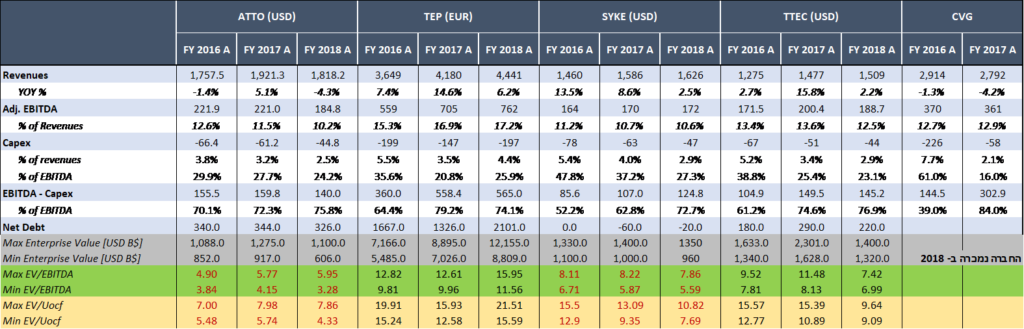

אנו מעורבים באטנטו בערך חצי שנה. מצד אחד זה לא הרבה זמן למדוד את ההשקעה מבחינת החזר, אבל מצד שני אחרי חצי שנה אפשר לדעת כבר הרבה יותר טוב לגבי מצב העסק. אין ספק שכאשר לומדים את העסק תוך כדי השקעה ושאנו מעורבים בהשקעה אז התמריץ ללמוד ולהעמיק גדול יותר. היו לי הרבה פעמים שנכנסתי להשקעה בהתלבהות רבה וההתלהבות ירדה ככל שעבר הזמן. הדוגמה הטובה ביותר היא לילך (Lila), שהבנתי אחרי שני דוחות, שהסיפור הרבה פחות טוב ממה שחשבתי. כאשר אני מבין שטעיתי בניתוח, אין לי בעיה להודות בכך ולמכור גם בהפסד. עוד דוגמה זכורה לי במיוחד היא אינטרסרב (IRV.L), שמכרתי אחרי כמה חודשי אחזקה בהפסד של 20-30%, לאחר שהבנתי ההעסק פחות אטרקטיבי ממה שחשבתי, ושהחברה בכלל לא שולטת בפעילות ההפסדית. במקרה של אטטו, אני היום הרבה יותר אופטימי ובטוח ממה שהייתי לפני חצי שנה. בעצם כל מה שאני לומד על התעשיה ועל החברה רק מחזק את ההערכות שלי ואני גם מבין למה המתחרות נסחרות במכפילים גבוהים שלפעמים אפילו מגיעים ל-15 פעמים EBITDA.

הסבר איכותי לפערי המחיר באטנטו

לאחר החפירה האינטנסיבית בחברה במהלך החודשים האחרונים, אני יכול לומר בוודאות שהחברה סובלת מבעיה תדמיתית קשה מאוד. אנשים בצדק רואים חברה שה-EBITDA שלה דעך בשנים האחרונות, שלא תעשה תזרים חיובי ב-2019, ושהחוב שלה הוא גבוהה מאוד. הם רואים חברת מוקדי שירות, שתלויה בהכנסות מלקוח מרכזי שנמצא בקשיים, אני מבין את החששות והתגובות שלהם, אבל אני חשוב שהם פשוט טועים ולא מסתכלים נכון על התמונה המלאה.

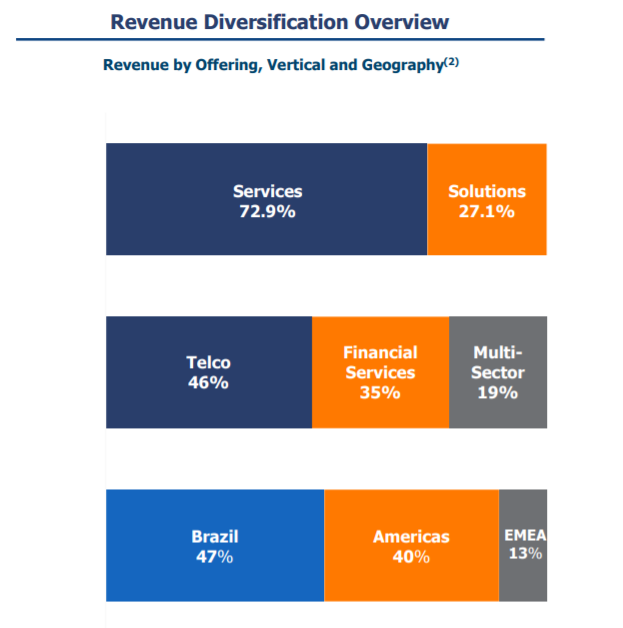

מצד שני, אני רואה הזדמנות להשקיע בחברה שמגוונת את מקורות ההכנסה ובעצם בכל רבעון התלות בטלפוניקה הולכת ויורדת. כאשר ההסכם מסגרת יסתיים בסוף 2023, אני מעריך שהכנסות מטלפוניקה יהיו סביב 25% בשוליים נמוכים יחסית. אני רואה חברה שרוב ההכנסות שלה אלו הכנסות חוזרות ולקוחות לא עוזבים אותה, להיפך החברה מצליחה לזכות בלקוחות דוגמת פייסבוק ואפל ולחתום איתם על הסכמי מסגרת לכמה שנים. אתם מכירים הרבה חברות שמנהל הפעילות של פייסבוק בדרום אמריקה יגיד שהחברה עוזרת להם להגדיל את ההכנסות וכמה הם מרוצים משיתוף הפעולה עם החברה? או שמנהלת הפעילות של טיוטה דרום אמריקה, תגיד שהחברה עזרה להם להצמיח את המכירות בדרום אמריקה בעשרה אחוז.

אני רואה הזדמנות להשקיע בחברה במכפיל מצחיק, שמתאים לחברות שהולכות לפשוט רגל או נמצאות דעיכה אינטנסיבית.

מיתוס החוב

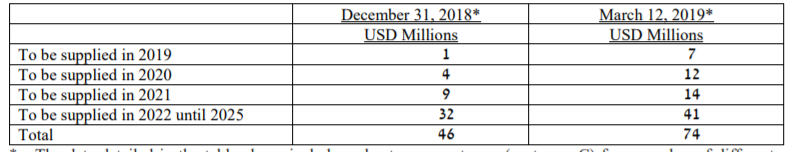

החוב נטו כפי שהוא מופיע ברוב האתרים הפיננסים מצוטט לפי 540 מיליון דולר והוא קפץ מ-360 מיליון לפני שנה. הבעיה שהסיבה המרכזית לקפיצה הזאת הוא שינוי תקן IFRS16, שבו התחייבות ליסינג מסווגת כחוב. רוב ההתחיבויות ליסינג של אטטו הם לתקופה של 1-3 שנים להשכרת מבנים, לכן אני לא רואה סיבה אמיתית לסווג התחייבויות אלו כחוב ארוך טווח.

דבר שני, החוב נטו הרבעון כולל 30 מיליון דולר, שנבעו מעיכוב תשלום כתוצאה ממשא ומתן מול לקוח על תנאי חוזה מסוים, וזה כבר כסף שהחברה קיבלה באוקטובר, לכן החוב האמיתי הוא יותר באזור של 370 מיליון. מה שעוד יותר מעניין, בערך 200 מיליון דולר מתוך חוב זה, הם למעשה השקעה בהון חוזר. זה כסף שיגבו אותו במלואו, בשונה ממלאי כמו אצל סאני למשל שיש סיכון למחיקות.

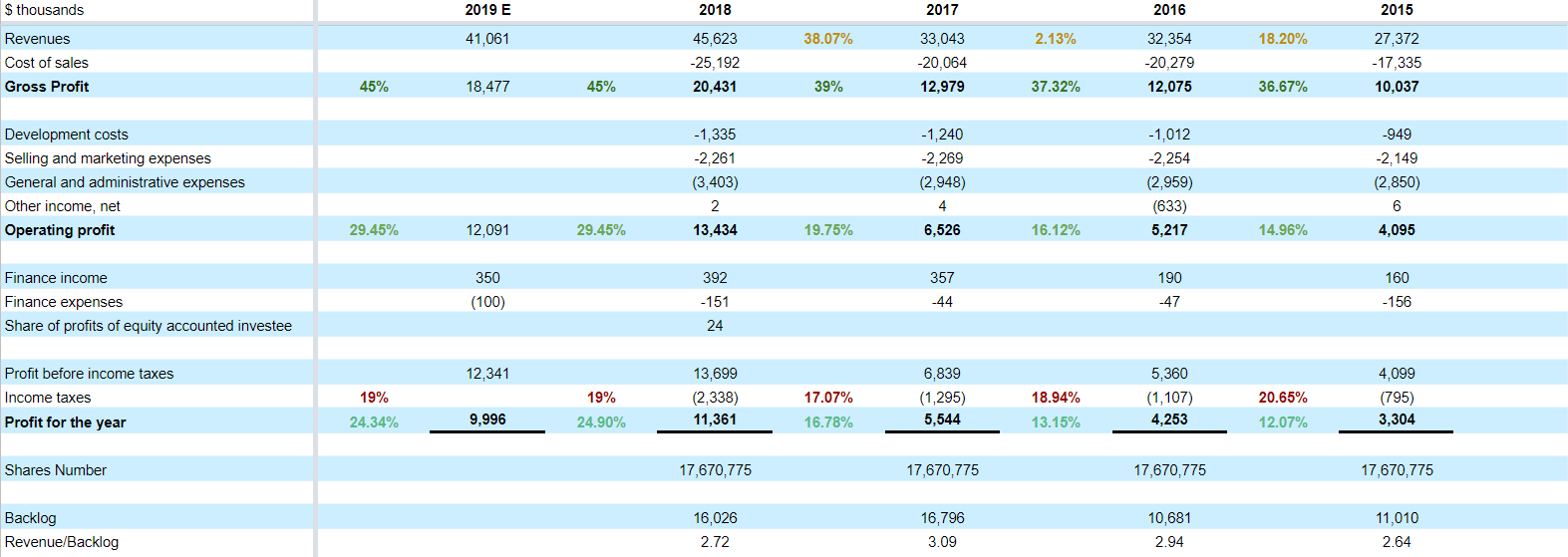

מיתוס התזרים

משקיעים רבים טענו שהחברה לא מייצרת תזרים מזומנים חופשי. לדעתי, זה לא נכון, החברה ייצרה תזרים חופשי של 40 מיליון דולר בשנת 2018 ו-57 מיליון בשנת 2017.ב-2019, הם השקיעו הרבה בשינוי עסקי, ולכן התזרים יהיה סביב 0.

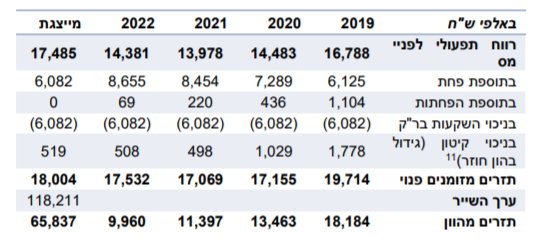

יש גם טריק מסוים לחשב את תזרים המייצג לחברה. לפי המודל של החברה הם משקיעים בערך 30 מיליון דולר בהון חוזר לצורך צמיחה וזכיה בחוזים אטרקטיביים חדשים. ברור לי שהכסף הזה יחזור לבעלי המניות ולכן כנראה לא צריך להיכנס לחישוב של התזרים החופשי. אבל בשביל השמרנות כן החסרנו אותו מהמודל שלנו. במודל שלנו גם לקחנו את כל הקאפקס למרות שרק חצי משמש כקאפקס שימור וחצי משמש לצמיחה. גם בחישוב הזה אני רואה תזרים חופשי מייצג (לאחר תשלומי ריבית) של 40 מיליון דולר ב-2020 וסביב 70 מיליון דולר ב-2022.

לפי השיחה שלי עם ה-CFO, הוא יתמקד בהורדת ימי לקוחות, ואולי נראה שיחרור של הון חוזר במקום להשקיע 30 מיליון בהון חוזר לצורך צמיחה ישקיעו רק 15-20 מיליון.

מצב מיוחד

עמית שמיר, השותף שלי בקפלר, מתמקד במצב המיוחד בהשקעה, ואפשר לקרוא על כך בבלוג או בטוויטר שלו. בכמה משפטים המצב המיוחד מסתכם בכך:

סך הכל יש 70 מיליון מניות, ביין מחזיקים ב-48.5 מיליון, ולא יכולים למכור בשוק אם המחיר נמוך מ- $8.5. סאנטה לוסיה, מחזיקים ב-5.5 מיליון מניות, ולא ימכרו בפחות מ-$8, גם ללא שיפור עסקי. בנוסף, אנו מכירים משקיעים שמחזיקים עוד 2.5 מיליון מניות בערך, שלא ימכרו במחירים הנמוכים. לכן ה-FLOAT החופשי עומד על 13.5 מיליון מניות, וכנראה הרבה פחות מכך. החברה התחייבה להחזיר 35% מהתזרים החופשי לבעלי המניות לאורך התוכנית בין השנים 2020-2022, לכן אנו חושבים שנראה ביבאק של 15 מיליון דולר ב-2020. במחירים האלו, מדובר בערך ב-40% מה Float. בגלל המחזורים הנמוכים, אנו חושבים שסיכוי סביר שהנהלה תסכים לעשות מספר טנדרים במהלך השנה, לאחר שיראו כי קשה לרכוש מניות בשוק הפתוח. לדעתי, אפילו לא צריך מספר טנדרים, שכן אני לא רואה משקיעים גדולים שימכרו במחיר של פחות מ-$6 נניח. אבל טנדר אחד של מיליון מניות בין $3 ל-$4, יכול להיות מאוד יעיל. באופן תיאורטי, החברה יכולה לקנות את כל ה-Float החופשי בין השנים 2020-2021 על סמך ההחזר של התוכנית. משיחות רבות שלנו מול החברה, אני חושב שעד שהמחיר לא יגיע לפחות ל-$5, האופציה של חלוקת דיוידנד פחות רלבנטית.

לסיכום,

אני מאוד אוהב את ההשקעה באטטו מבחינת סיכוי-סיכון. אני מאמין שנדרשת שם עוד קצת סבלנות, אבל השינוי קרוב. כמובן בכל השקעה יש סיכון, ואין ודאות כי התזה תצליח או כמו ששחקני פוקר אומרים לפעמים גם פולהאוס פוגש קארה.

מבחינת האחוזים, הייתי אומר שיש לי ודאות של מעל ל-80% שאנו צריכים לעשות הרבה כסף בהשקעה הזאת, ולכן זאת הסיבה שאני מאוד אוהב אותה.