כבר מזמן רציתי לכתוב פוסט על מצב הנדל”ן בישראל. כל יום אפשר למצוא כתבות בעיתונות לגבי איך המחירים רק עולים, למה הם אף פעם לא ירדו ואיך בעוד כמה שנים לא ישארו קרקעות בישראל. אבל אז חשבתי לעצמי הרי אני מכיר את התחום רק מההיבט התאורטי, לא השתתפתי מעודי בעסקת נדל”ן כל שהיא. למזלי יש לי חבר טוב שגם כתב כמה פוסטים בבלוג (כן ניחשתם נכון דני) שהינו משקיע נדל”ן בצפון הארץ. דני השתתף במספר עסקאות נדל”ן והיה בעלים של מספר דירות להשקעה. יש לו את הניסיון המתאים והוא גם זוכר די טוב את התקופה שבה הדירות לא נחטפו כמו ארטיקים ביום שרב. אז אני נותן שוב את הבמה לדני לאחד הפוסטים היותר מענינים שאני לפחות קראתי על נדל”ן. תהנו

השקעות בנדל”ן

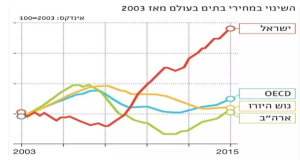

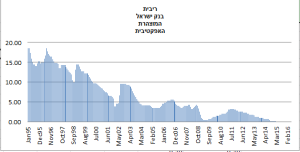

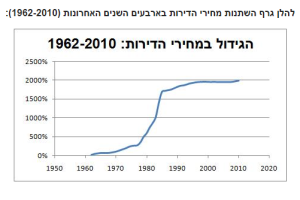

בשנים האחרונות אנו חווים עליה בתחומי הנדל”ן למיניהם אמנם מדובר בבלוג העוסק בהשקעות ערך של חברות הנסחרות בבורסות השונות אך לא ניתן להתעלם מהתופעה הנ”ל במיוחד לאור הגרף הבא.

מקור : http://www.buat-nadlan.com/

השקעות בנדל”ן הן למעשה השקעות במשפחה רחבה ומגוונת מאוד של תחומים כגון : קרקעות חקלאיות, שטחים ומבנים לתעשייה, שטחים ומבנים למסחר, שטחים לבנייה אורבנית, תמ”א 38 והרשימה עוד ארוכה מאוד. אני אמקד את הרשומה הזאת בשני תחומי נדל”ן אשר אני עוסק בהם מזה למעלה מעשור:

- קניית נכס להשקעה המיועד למגורים בישראל תוך כדי קבלת שכירות חודשית (הכנסה פסיבית)

- קניית נכס להשקעה המיועד למגורים בישראל והשבחתו על מנת שייצר רווח הון עתידי

נכסי הנדל”ן אשר עליהם אכתוב ברשומה זו יהיו מהסוגים הנ”ל

כמו כל השקעה, גם בתחום הנדל”ן חייבים להכיר את ההיסטוריה של התחום, מאפייניו, ומגמות המשפיעות על השוק. זאת עוד לפני שמתמקדים באזור גאוגרפי מועדף. התמקדות היא תנאי הכרחי אשר רק בסופה נגיע לבדיקת נכסים ספציפיים ונבחן היתכנות לביצוע עסקה.

סקירה מהירה על ההסטוריה של מחירי הנדל”ן

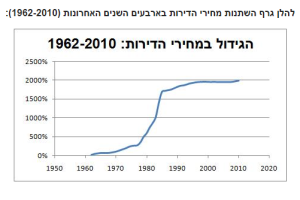

אינני מחזיק בידי סקר רשמי בנושא, אבל אני די משוכנע שאם מישהו ישאל את הציבור בישראל מה לדעתם קרה היסטורית למחירי הנדל”ן, התשובה הרווחת תהיה: תמיד עלה. האמת היא שזה כמעט נכון במיוחד למי שרואה את הגרף הנ”ל .

http://www.nadlanavon.co.il

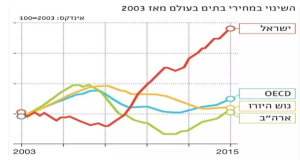

כל עוד לא מנכים את רמות האינפלציה, התשובה עלולה להיראות כנכונה. אבל כמשקיעים אנחנו לא יכולים להתעלם מהאינפלציה בפרט או מהאינפלציה המטורפת של שנות ה 70 ו ה 80 שהגיעה בשיאה ל 400% ולכן אנו חייבים להתייחס לרמות המחירים במונחים ראליים (קרי, בניכוי השפעות האינפלציה). כך נראה גרף מחירי הנדלן הריאלי. מעכשיו כאשר אדבר על עליית/ירידת מחירי נדל”ן הכוונה היא למחירים הראליים.

גרף זה מלמד אותנו ששוק הנדל”ן עלול גם לרדת לעתים, למשל בין שנת 2000 ועד שנת 2006 הייתה ירידה של כ12.4% ריאלית במחירי הנדל”ן.

שינוי בהרגלי התנהגות ובנגישות טכנולוגית

לפני מספר שנים הופיעו כתבות רבות שניסו “להסביר” את הגידול במחיר הדירות, הכתבות דיברו על כך שאין מספיק שטחים פנויים לבנייה. לאחר תקופה שינו את התקליט וכתבו לנו על ביורוקרטיה וחוסר בהתחלות בנייה. לאחר מכן דיברו על הריבית כאשמה בכך וכו…

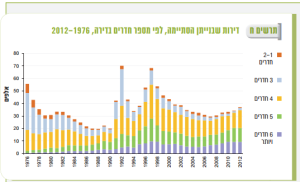

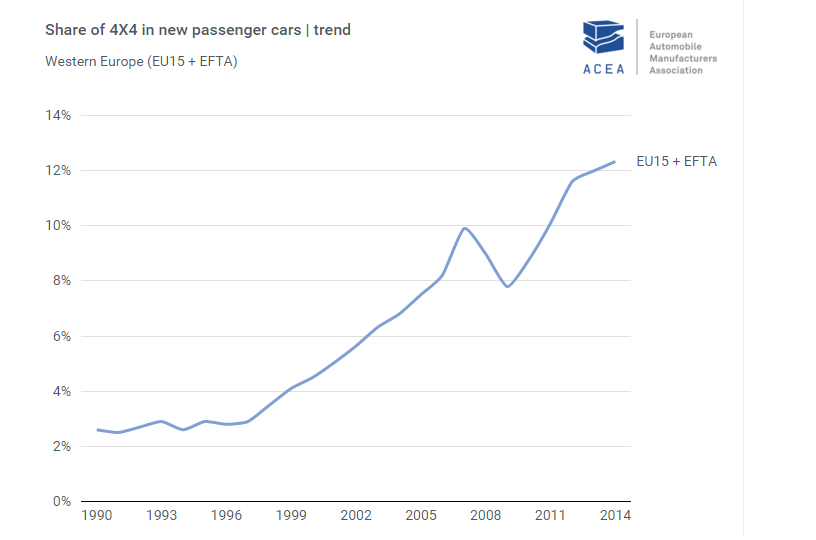

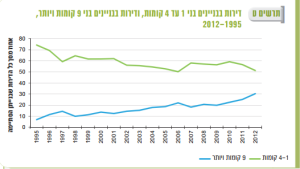

האמת היא שלא מצאתי ולו כתבה אחת שמדברת על שינויים בהרגלי ההתנהגות של תושבי ארץ הקודש אשר אולי תרמו את תרומתם בנוגע לגידול בביקוש. עם השנים הפכנו לחברה מבוססת כלכלית התל”ג לנפש גדל משמעותית והפכנו לחברה קצת יותר עשירה והדבר כמובן שינה את ההרגלים שלנו מקצה לקצה. אם לדוגמה בשנות 50/60 היה נהוג להכניס לדירת המגורים דייר משנה ובשנות ה 80/70 היה נהוג לגדל שני ילדים (לפעמים גם יותר) בחדר אחד, היום דייר משנה נשמע כמעשה הזוי וגידול שני ילדים בחדר הינו דבר לא נפוץ, שינויים אלו הובילו לגידול הביקוש בדירות גדולות לדירות בעלות 4 ויותר חדרים .

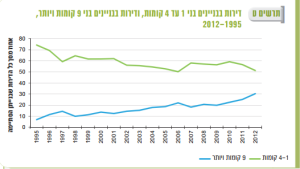

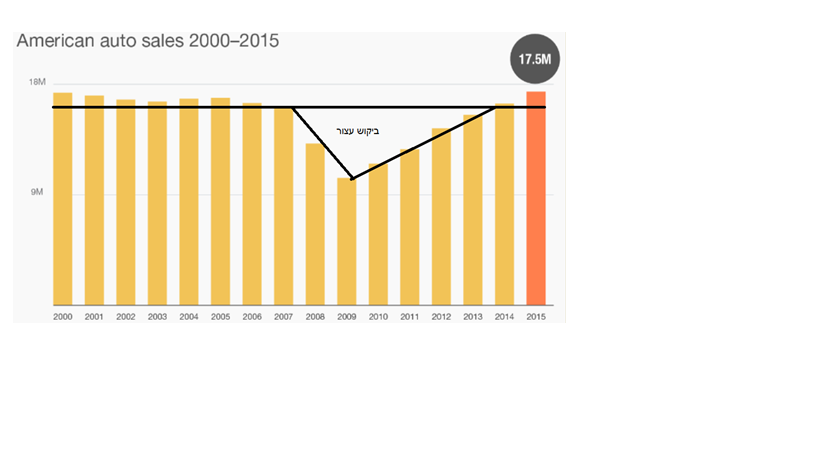

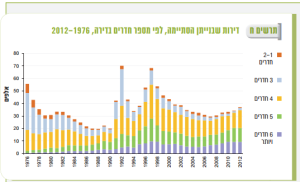

שוק הנדל”ן הינו שוק מחזורי, משנת 2000 עד שנת 2006 שוק הנדל”ן חווה ירידה ריאלית במחירי הדירות , ירידת מחירים זו באה לאחר עלייה מחירים שהחלה בסוף שנות ה 80 שנבעה מעליית כמיליון עולים אשר עלו לארץ מברית המועצות לשעבר. עליה גדולה זו הגדילה את הביקוש לנדל”ן והדבר גרם לעלית מחירים. בתרשים למעלה ניתן לראות את הפיק בסיומי הבנייה בשנת 1992 ו 1997 שבאו בעקבות העלייה הנ”ל. כפי שניתן לראות בתרשים ישנה עלייה בסיומי הבנייה בשנים האחרונות ומגמה זו נמשכת עד היום ,על פי הלשכה לסטטיסטיקה, התחלות הבניה ב 2015 עמדו על כ 48,000 התחלות, ומספר סיומי הבנייה עמד על כ 44,000, שזה די דומה לקצב הגידול באוכלוסייה .

לא ניתן להתעלם מהשינויים הטכנולוגיים אשר השפיעו על גובה המבנים שבונים היום. בשנת 1995 רק 7% מהמבנים נבנו לגובה של 9 קומות או יותר ובשנת 2012 שיעור הבניה ל9 קומות ומעלה כבר עמד על 30%. באותן שנים היה קיטון בשיעור בבניית הבתים בגובה של 4 קומות מ 74% ל 51%.

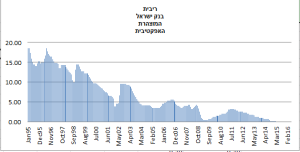

וכמובן איך לא הריבית, מאחר והשקעות בנדל”ן מאופיינות במינוף גבוה, אי אפשר להיכנס לתחום בלי ללמוד קצת על ריביות. היום אנו נמצאים בסביבת ריבית קיצונית ביחס לעבר, קטונתי מלנבא את העתיד אבל אני מאמין (וברור לי שיש רבים אחרים שחושבים אחרת ממני) שתמיד ישנה שאיפה לחזור לממוצעים בטווח הבינוני/ארוך. לכן אני מהמר שבעתיד הנראה לעין נראה התגלגלות ריבית לכיוון מעלה לאזור ה 3.5% לפחות. מה שבטוח הוא ששיעור הריבית חסום מלמטה אך אין לה תקרה מלמעלה.

מגמות ושינויים בשכר הדירה

עד שנת 2008 היה נהוג לחתום על חוזי שכירות הצמודים לדולר. בעקבות המשבר הכלכלי בארה”ב בשנת 2008 שערו של הדולר צנח לאזור ה 3.23 ש”ח לדולר. זאת כאשר בשיאו שער החליפין בשנת 2002 עמד על 4.99 ש”ח לדולר. התיסוף הנ”ל גרם לבעלי הנכסים לעבור מחוזי שכירות צמודים לדולר לחוזים שקלים. תהליך עדכון חוזי השכירות ערך מספר שנים ובשילוב עם עליית מחירי הנדל”ן הביאו גם לעליית מצטברת בגובה השכירויות.

עכשיו תכלס

טוב האמת עדיין לא תכלס אבל נרד ממעוף הציפור וההיסטוריה קצת יותר מטה. כמו כל מקצוע, גם התעסקות עם נדל”ן דורשת ידע ומיומנות. את הידע ניתן לרכוש בלמידה עצמית ואת המיומנות בניסיון מצטבר. לא יעלה על הדעת שמחר יקום אדם ויחליט שהוא הופך להיות בנאי או נהג משאית ללא שום הכשרה, וגם לאחר ההכשרה/למידה נדרשת תקופה מסוימת של פרקטיקה על מנת להתמקצע בתחום, בכל תחום. הדבר נכון גם למשקיעים בנדל”ן. בשנים האחרונות נושא הנדל”ן לא יורד מהכותרות, אם לפני כעשור, כל מי שסיפרתי לו על העיסוק שלי בנדל”ן היה מסביר לי כמה התחום מסוכן, לא ריווחי ויוצר בעיות מול שוכרים (כאלו שמקלקלים את הדירה או לא משלמים את שכר הדירה) והקושי בפינוי שוכרים סוררים ואת הבלגן שזה עלול ליצור מול רשויות המס ועוד כל מיני הסברים/תירוצים שלדעתי נבעו בעיקר מבורות וחוסר ידע. היום לעומת זאת אני לא צריך לספר מה הרקע שלי וישר מסבירים לי על התחום ואיך אפשר לעשות מזה הרבה כסף . כמובן יש גם כאלו שמספרים על האזור החם הבא ועל השקעות מעבר לים וכהנה וכהנה.

- השקעות בנדל”ן הינן לרוב ממונפות לכן כל מי שרוצה להיכנס לתחום חייב ללמוד את נושא ההלוואות, הריביות ומסלולי ההלוואות השונים ואופן העבודה מול הבנקים השונים על בוריו.

- אין ולו עסקת נדל”ן אחת שלא מעורב בא עו”ד אחד לפחות, בעסקה מסוימת אשר הייתי מעורב בה היו 6 עורכי דין על נכס אחד. רוב הציבור נוהג לסמוך על עורך הדין, הרי בשביל מה אנו משלמים לו ? (וזה בסדר גמור), אך לדעתי האישית ,משקיע לא יכול להחליף את העו”ד אבל משקיע חייב להכיר את תהליך הרכישה, מבנה הסכם הרכישה, חוקי ותקנות המס החלים על הרכישה ועוד.

- בכל עסקאות הנדל”ן בכלל ובעסקאות לצרכי השבחה בפרט, המשקיע נמצא במגע הדוק עם מספר רב של בעלי מקצוע מתחומים שונים ומגוונים, שוב אני לא אומר שהמשקיע אמור לדעת לעשות את העבודה במקום הקבלן/איש המקצוע, אבל למשקיע חייב להיות הידע התיאורטי וההבנה בתחום העיסוק של בעל המקצוע כגון סוג החומרים, תהליך העבודה, משך העבודה, עלויות וכו… שלא לדבר על הכישורים הבין אישיים הנדרשים לעבודה מול אותם קבלנים.

- בתת תחום ההשבחה מתקיים מגע מול השכנים וסביבת הנכס, הרי בשלב ההשבחה נוצר לכלוך רעש ואי נוחות זמנית לשכנים. הייתי מעורב במספר השקעות השבחה אשר בהן עצם הקשר המוצלח אל מול השכנים היה גורם הכרחי בייצור הרווח בעסקה. הרי לא היינו רוצים למצוא את עצמנו מול שכן שמוציא לנו צו עצירת עבודה. לכן צריך ללמוד את השכנים שלא לדבר על לפתח יכולות תקשורת טובים מולם וזאת על מנת שיאפשרו את השבחת הנכס ללא עיכובים.

- בתת תחום השכירות, חייבים להכיר את הזכויות והחובות של הדיירים שלא לדבר על הקשר מול הרשויות, חברת החשמל, תאגידי המים השונים ובכלל חוקי ותקנות השכירות למיניהם, ואופן המיסוי.

- בכל עסקה אני מעוניין ליצור לעצמי יתרון יחסי על פני שאר הציבור כשאני נכנס לעסקת נדלן ולכן אני נוהג ללמוד את האזור הגאוגרפי שבו אני חושב לבצע את העסקה ,אני לומד את התחבורה הציבורית באזור, אזורי קניות, נגישות לבנקים ודואר, נגישות למרכזים מסחריים, מאפיינים דמוגרפים וסוג האוכלוסייה, רמות מחירים לפי קומה ורחוב וכו…

יקר או זול

בהנחה שקראתם על כאן, ארד ברשותכם עוד שלב ברזולוציה. אני נחשף הרבה פעמים לכל מיני סיפורים על עסקה מצוינת במחיר זול משמעותי ממחיר השוק שאלמוני פלוני נחשף אליה, לצערי אני לא באמת נחשף ביום יום לעסקאות שכאלו ובפעם היחידה שכן נחשפתי העסקה לא יצאה לפועל, אבל כן מידי פעם יש הזדמנויות פז שכאלו אבל לא עליהם אני אדבר בהמשך.

תמיד עולות השאלות מה מחיר הדירה ? האם מדובר בעסקה טובה ?, אז זהו אני מאמין שלדירה אין מחיר חד משמעי אלא טווח מחירים. אישית אני משתדל לרכוש בתחום הנמוך של הטווח ולמכור בחלק הגבוה. לגבי טיב העסקה למרות שמדובר במשהו אינדיבידואלי, אפרט בהמשך, איך בכל זאת ניתן לדעת מה המחיר הנכון, אבל לפני שאכתוב על המחיר וטיב העסקה אני מעוניין לעשות קצת סדר במספר מונחים ושאלות שכל משקיע נדל”ן חייב לעצמו.

- כבר בשלבי הגישושים הראשונים, אני רוצה להבין את מהות העסקה ואת תוכנית היציאה ממנה. האם מדובר בהשקעה לשנים רבות אשר תניב דמי שכירות חודשיים או שמא מדובר בתקופת זמן קצרה יותר בנכס המיועד להשבחה ומכירה לאחר ההשבחה או אולי שילוב בין השניים. כשאני מדבר על השבחה אני כולל אך ורק שינויים שיעשו לדירה או למבנה שהדירה נמצאת בו. באופן אישי אני לא מאמין שאם מתוכנן להיבנות כביש ראשי ( לדוגמא כביש 6 ) ליד השכונה הפוטנציאלית, אז הנכס יושבח, למרות שלפעמים זה קורה. השבחה מבחינתי מתייחסת אך ורק לנכס או למבנה שהנכס נמצא בו ושהיא בשליטתי. לדוגמא הוספת מעלית לכלל הדירים במבנה בעל 4 קומות כשאני מתעניין בדירה בקומה האחרונה.

- בכל עסקה יש את מחיר הנכס כפי שהוא מופיע בהסכם ואת העלות בפועל. עלות העסקה גבוהה ממחיר הנכס והעלות היא המספר שמעניין אותנו. כדי להבין מה העלות אנו צריכים להוסיף למחיר המופיע בהסכם את כל אותם עלויות שיביאו את הנכס למצב שהוא יניב עבורנו את הפירות להם ציפינו. להלן חלק מהתוספות : דמי תיווך, שכר עו”ד, מיסים. וכמובן שבנכס המיועד להשבחה צריך להוסיף את כל עלות ההשבחה שלא תמיד ברורה בשלבים הראשונים.

- לכל דבר יש את המחיר שלו, לא זו אינה קלישאה, וגם לכסף יש מחיר. בואו נאמר שאני לווה היום 1000 ₪ ומחזיר אותם כעבור 10 שנים. אותו מלווה באופן טבעי יבקש ממני תוספת על הזמן והסיכון שהוא לקח על עצמו או בשם אחר ריבית. הריבית או במילים אחרות התשואה האלטרנטיבית היא המחיר של הכסף. כשאנו הולכים לקחת הלוואה אנו נוהגים לעשות סקר בין הבנקים השונים לגבי גובה הריבית. כמעט תמיד נגלה שישנם פערים אומנם פערים קטנים אך עדיין קיימים. באותו האופן בדיוק, כל משקיע צריך לעשות עם עצמו תיאום ציפיות ולשאול את עצמו איזו תשואה הוא מעוניין להרוויח מההשקעה. ופה נכנס נושא הטעמים האישים של כל משקיע ומשקיע. בכל זאת ישנו סף מינימלי שמתחתיו ההשקעה לא ממש כדאית. כדי לתקוף ולהבין את הסף המינימלי של הטעמים האישיים אפשר להשתמש בשתי דרכים :

- א. מאחר ומדובר בתחום שהינו ממונף, נלך לבנק ונבדוק מה הריבית שהוא גובה על הלוואות להשקעות בנדל”ן. לדוגמה 3% לשנה. במקרה כזה צריך להיות ברור לנו שכל השקעה שתניב פחות מאותם 3% למעשה תוביל אותנו לתשואה אפסית במקרה הטוב ולהפסד במקרה הגרוע.

- ב. אמנם מדובר בסוג של השקעות פסיביות אבל בכל זאת אנו משקיעים זמן ואנרגיה במיוחד בשלבי ההקמה, ולכן אנו נרצה להשוות את ההשקעה שלנו לאפיקי השקעה שלא גוזלים זמן או אנרגיה ולראות מה התשואה הרב שנתית אשר נוכל לקבל מאפיקים אלו. כמובן שפה הדעות יהיו חלוקות ,אבל הנתונים מראים שהשקעה פסיבית בקרן מחקה מדד מניות מניבה לנו כ 9%- 8% בממוצע לשנה לאורך שנים (יסלחו לי כל הסטטיסטיקאים על חוסר הדיוק לאחר הנקודה), ומצד שני כל קרן השתלמות או קרן מנהלים או קרן פנסיה מניבה לנו סדר גודל של 5% לשנה בממוצע. תשואות אלו אמורות לעזור לנו לבצע את תיאום הציפיות האישי שלנו מהתשואות המבוקשות בהשקעת הנדל”ן הספציפית. אני באופן אישי דורש מעצמי לפחות 9% תשואת שכירות על כל ההשקעה. כן, ברור לי שעכשיו יש לא מעט קוראים שאומרים לעצמם שאין תשואות שכאלו , אז קודם כל הם בהחלט צודקים אבל לפני שנחליט בואו נראה מה זה תשואת שכירות על כל ההשקעה.

- כפי שכבר כתבנו מדובר בתחום ממונף , למי שלא יודע מינוף גבוה תורם לסיכון ההשקעה כלומר שככל שמגדילים את ההלוואות למעשה מגדילים את הסיכון. באופן אישי אני לא אוהב להגדיל סיכון בשביל “ליפות” את התשואות, ועל מנת להשוות תפוחים לתפוחים אנו נבצע את חישוב התשואות פעמיים, בפעם הראשונה אנו נדמה מצב שאנו מממנים את כל מחיר העסקה מכיסנו ללא שום הלוואה ובפעם השנייה נעשה את אותו החישוב עם ההלוואה תוך כדי היבט על תזרים המזומנים החופשי, בסעיף הקודם כתבתי “תשואת שכירות על כל ההשקעה” והכוונה שלי הייתה למימון העסקה ללא הלוואות. לדוגמה מחיר הדירה 100,000 ₪ דמי התיווך הינם 2600 ₪, שכר עו”ד 2400 ₪, עלות שיפוץ 25,000 ₪ (לשם הנוחות אינני כולל מיסים בחישוב, במציאות הם יכללו כמובן) כלומר שווי העסקה 100,000+2600+2400+25,000 = 130,000 ₪ זאת למעשה ההשקעה שביצענו. עכשיו לתקבולים דמי שכירות 1000 ₪ בחודש בניכוי 10 ₪ תחזוקה (שכנראה תתחיל רק בעוד מספר שנים מאחר וביצעתי שיפוץ) וזה מביא אותנו להכנסה שנתית של (1000-10)*12 =11880 עכשיו ניתן לחשב את התשואה השנתית על ידי חלוקה ונקבל קצת יותר מ 9% . כמובן שהתשואות שלי מושפעות גם מעליית או ירידת מחיר הנכס , במידה ומחיר הנכס ירד תשואת השכירות שלי תגדל ולמעשה היא משמשת לי מעיין סוג של הגנה ואולי יהיה עלי לשקול לקנות בסביבה נכס נוסף , מצד שני במידה ומחיר הנכס יעלה תשואת השכירות שלי תרד ובשלב מסוים כנראה באזור ה 4% תשואת שכירות יהיה לי עדיף למכור את הנכס ולחפש את העגלה הבאה. כל אותם קוראים שטוענים שהם לא מוצאים עסקאות שכאלו, האמת שהם בהחלט צודקים וגם אני לא מוצא עסקאות שכאלו בשנים האחרונות, וזו בדיוק הנקודה מדובר בשוק יקר ולא זול. אני מכיר הרבה משקיעים שטוענים שזו למעשה המציאות החדשה, בהחלט יכול להיות שהם צודקים למרות שאני חושב אחרת. הרי הריבית לא תישאר ברמה האפסית הנוכחית לנצח ומצד שני יש גידול בהיצע הדירות (ראינו את זה בגרף למעלה) אבל בהנחה שהם בכל זאת צודקים וזו אכן המציאות החדשה, עדיין יש אלטרנטיבות טובות יותר כפי שראינו מעלה.

- כשאני מוסיף את צורת החישוב השנייה כלומר מה התשואה עם ההלוואה אני למעשה משתמש בטכניקה נזילה כלומר לכל משקיע יש טעמים שונים אחד אוהב 50% מינוף והשני אוהב 100% וזה יוביל אותנו לתשואות שונות בעבור אותה עסקה, כמובן שהתשואה של הבחור שאוהב מינוף של 100% תהיה על הנייר גבוהה יותר אבל עם סיכון גבוה יותר ולכן את היבט המינוף לא ניבחן על בסיס של תשואות אלא על בסיס של תזרים מזומנים חופשי. כלומר, מה הכסף שיישאר לנו כל חודש לאחר כל ההוצאות. לדוגמה: דמי השכירות החודשיים הצפויים הם 1000 ₪, אחזקה חודשית צפויה 10 ₪, החזר חודשי של קרן+ריבית 800 ₪, כלומר נשאר לנו בכל חודש 1000-10-800 = 190 ₪ שיכולים לשמש אותנו להגדלת ההכנסה החודשית הפנויה של התא המשפחתי. יצא לי לראות משקיעים שמתכננים במודע את תזרים המזומנים החופשי למספר שלילי או “0” ,לדעתי האישית הם הופכים את הנכס שלהם לנטל כלכלי על התא המשפחתי. האם יצליחו לשרוד במידה והריבית תעלה או תקופה ללא שכירות או איזו שהיא הוצאה חד פעמית גבוהה ?

לסיכום :

על מנת להיכנס להשקעות בתחום הנדל”ן, יש להבין וללמוד הרבה תחומים משיקים. נכון שיש תכונות אופי מסוימות שלא ניתן לרכוש והם בהחלט עוזרות. ישנו ציבור משקיעים רחב שאינו מוכן שהכסף ישב וינוח והם מאמינים שהכסף חייב לעבוד כל הזמן בשביל להביא “ילדים”. לעומת זאת דרך הפעולה שלי גורסת שבמידה ולא מצאתי השקעה עם תשואה טובה (בהתאם לתאום הציפיות האישי שלי) אין צורך לבצע אותה אפילו אם זה אומר שיש להמתין שנים עם מזומנים בחשבון. אבל, מצד שני כל משקיע חייב להיות יצירתי ולמצוא דרכים איך למקסם את התשואות ולא אל תבינו אותי לא נכון יצירתיות זה לא הגדלת מינוף .